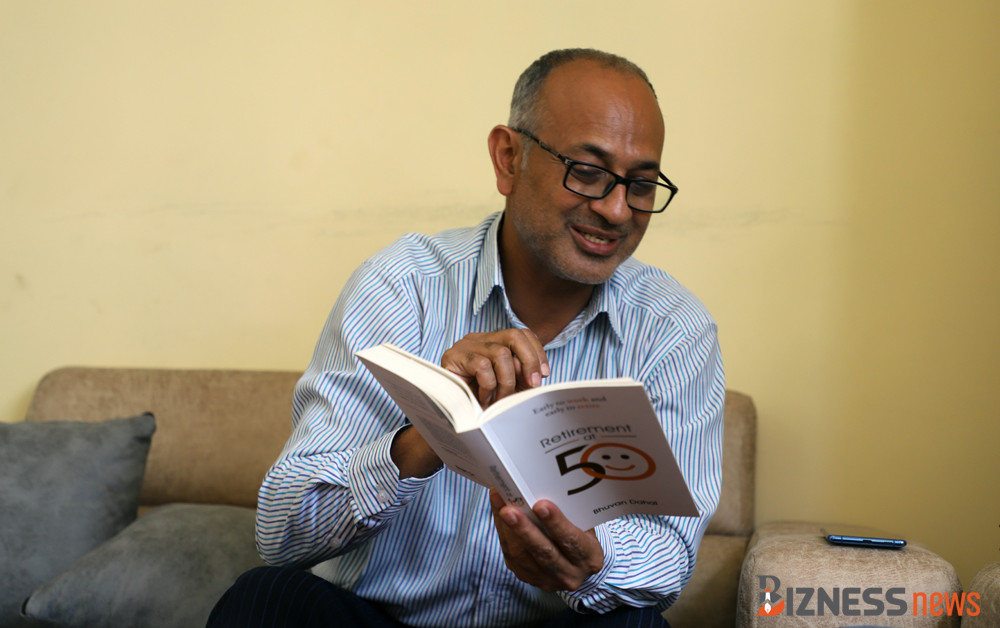

मुलुककै सबैभन्दा ठूलो बैंक नबिलको उच्च व्यवस्थापकको जागिर छोडेर सबैभन्दा कान्छो वाणिज्य बैंकमा गएपछि भुवन दाहालप्रति चिनेजानेका धेरै आश्चर्यचकित बने। तर सानिमामा ८ वर्ष प्रमुख कार्यकारी अधिकृतका रूपमा काम गर्दा उनले बैंकलाई प्रतिफल लगायत अन्य धेरै सूचकमा हिसाबले मुलुककै सर्वोत्कृष्ट बैंक बनाउन सफल भए। त्यसले उनलाई मुलुककै एक उत्कृष्ट बैंकरका रूपमा स्थापित गर्यो। हालै दुई कार्यकाल सकेर अवकाश पाएका दाहालले अन्य बैंकमा जागीर खाने दौडमा सामेल भएनन् बरू आफ्ना अनुभवलाई समेटेर पुस्तक प्रकाशित गरेः रिटायरमेन्ट एट फिफ्टी (५० वर्षमा अवकाश)। पुस्तकमा समेटेका विषय र आउँदो मौद्रिक नीतिका बारेमा दाहालसँग बिजनेस न्युजका जनार्दन बराल, रवीन्द्र शाही र ऋग्वेद शर्माले लामो कुराकानी गरेका छन्:

तपाईंले किताब नै लेख्नुभयो रिटायरमेन्ट एट फिफ्टी भनेर। के साँच्चै बैंकिङ क्षेत्रबाट अवकाश नै लिनुभएको हो?

एउटै बैंकमा लगातार दुई कार्यकालभन्दा धेरै सीईओ हुन पनि पाइँदैन। मैले आठ वर्ष सानिमा बैंकमा सीईओका रूपमा काम गरेँ। त्यसपछि पचास वर्षको उमेरमा रिटायर भएँ। त्यही भएर मैले रिटायरमेन्ट एट फिफ्टी लेखेको हो। तर मेरो जति पनि अनुभव छ त्यो बैंकिङमै छ। तर अहिले सीईओ बन्ने पटक्कै रहर छैन। तर, अन्य विभिन्न भूमिकामा जानेको कुरा सेयर गर्छु। अहिले पनि केही गैरनाफामूलक संस्थामा आबद्ध छु। विद्यार्थीहरूलाई पनि सिकाइरहेको छु। रिटायरमेन्ट भएको सीईओबाट हो। तर, सल्लाहकारको भूमिकाबाट मैले अवकाश लिएको होइन।

मैले काम शुरु गर्दा सानिमा बैंकको १८/२० अर्ब सम्पत्ति थियो। मैले छोड्दा १ खर्ब ७७ अर्बको भयो। त्यस्तोमा सीईओको केन्द्रीय दायित्व भनेकै निक्षेपकर्ताको पैसाको संरक्षण हो। त्यसैले बिहानदेखि बेलुकासम्म सधैँ बैंकको बारेमा सोचिराख्नुपर्ने। सधैँ समय दिनुपर्ने। त्यसमा आफ्नो लागि समय खोई भन्ने प्रश्न उठ्छ। म त १६ वर्षको उमेरदेखि जागिरमा लागेको हुँ। बैंकमा ३० वर्ष जागिर खाएँ। तर समग्र काम गरेको ३४ वर्ष भयो। त्यसैले सीईओको भूमिकाबाट रिटायरमेन्ट लिने सोचले यो शीर्षकमा किताब लेखेको हुँ।

सानिमा बैंक सबैभन्दा कान्छो र विकास बैंकबाट स्तरोन्नति भएर वाणिज्य बैंक बनेको हो। वाणिज्य बैंक भएको छोटो समयमै तपाई सीईओ भएर आउनुभएको थियो। यहाँको कार्यकालमा बैंकको विस्तार उदाहरणीय देखिन्छ। त्यसबीचमा बैंकले जुन उपलब्धि हासिल गर्यो त्यो बैंकिङ क्षेत्रले हेरिरहेको छ। त्यस्तोमा भोलि कुनै बैंकले अफर गरे भने पनि सीईओ बन्न नजाने?

मलाई अहिले नै पनि अफर आइसकेको हो। मैले उहाँहरूलाई हार्दिक कृतज्ञतासहित अस्वीकार गरेको हो। बैंककै २ वटा र बैंकभन्दा पनि ठूलो पुँजी राखेर चलाउने संस्थाबाट पनि आएको थियो। मलाई अहिले कार्यकारी प्रमुखको भूमिकामा काम गर्न मन छैन। किनभने कुनै पनि संस्था सफल हुनका लागि कार्यकारी प्रमुखले उदाहरणीय काम गर्नुपर्छ। अरुलाई अह्राएर आफू बस्ने गल्फ खेल्न गएर मात्र संस्था राम्रो हुँदैन। त्यो कुरा मैले किताबमा लेखेको छु। सानिमा बैंकमा सबैभन्दा धेरै काम गर्ने कर्मचारीभन्दा सम्भवत: म कम खटेको छैन होला। त्यस्तो काम सीईओले गर्नुपर्छ। त्यही भएर यसबीचमा समग्र बैंकिङ क्षेत्रभन्दा विपरीत हिड्न सफल भयो। त्यो उदाहरण कायम गर्न मैले अझै धेरै खट्नुपर्ने हुन्छ । त्यसैले मैले कार्यकारी भूमिका अस्वीकार गरेको हुँ। तर भोलि सल्लाहकारको भूमिकामा गर्नसक्छु। मैले जानेको कुरा सिकाउनका लागि अन्य भूमिका निर्वाह गर्नसक्छु।

म सीईओ हुँदा ४२ वर्षको थिएँ। मैले आठ वर्ष सीईओ भएको हो। त्यो लामो समय हो। मलाई थाहा छैन अहिलेको प्रधानमन्त्री शेरबहादुर देउवाज्यू पाँचौंपटक प्रधानमन्त्री बन्नुभयो। तर, प्रधानमन्त्रीका रूपमा आठ वर्ष काम गर्न पाउनुभएको छैन होला। तर, मैले लगातार आठ वर्ष काम गरेको छु। त्यति लामो समयमा मैले गर्नसक्ने जति गरेको छु। तर जानेको कुरा सिकाउने कुरा त बाँकी नै छ। अहिले किताब लेखेर पनि त्यही क्षेत्रमा केही योगदान गर्न खोजेको हुँ।

आठ वर्षको बीचमा बैंकिङ क्षेत्रमा ४९ प्रतिशतले तलब बढेको देखिन्छ। तर सानिमामा १०८ प्रतिशतले बढेको छ। सेयरधनीलाई दिने प्रतिफलदर आरओई पनि अरु बैंकको १० प्रतिशत बिन्दूले घटेको बेलामा ३.९९ प्रतिशत बिन्दूले बढ्यो। कर्मचारीलाई बढी तलब दिएर प्रतिफलदर त घट्दो रहेनछ। कर्मचारीले मेहनत गरेकै आधारमा शेयरधनीले प्रतिफल पाउने हो।

किताबमा तपाईंले अलि अपत्यारिला, हाम्रो समाजमा त्यति नचलेका कुरा लेख्नुभएको छ। ती कुरा तपाईंले साँच्चै गर्नुभएकै हो?

किताबका धेरैलाई विश्वास नलाग्ने किसिमका कुराहरू छन् जुन मैले सानिमा बैंकमा हुँदा गरेँ। धेरै मान्छेले विश्वास गर्नुहुन्न होला। त्यसैले मैले भूमिकामै लेखेको छु, यो कुरा विश्वास लागेन भने बैंकमा काम गर्ने साथीहरू वा अन्य सम्बन्धितलाई सोध्नुहोला भनेर। नेपालमा भनसुन धेरै चल्ने छ। तर, मैले बैंकमा कर्मचारी लिँदा कहिल्यै भनसुनका आधारमा लिइनँ। कुनै कुरा पनि भनसुनका आधारमा गरिनँ। त्यही भएर मसँग परिवारकै मान्छे रिसाउनुभएको छ। साथीहरू रिसाउनुभएको छ। त्यही कुरा किताबमा लेखेको छु र यसबाट कसैलाई फाइदै होला भनेर लेखिएको हो। यसबाट मलाई कमाउनु छैन। यसबाट जति पनि रोयल्टी आउँछ त्यसलाई सामाजिक संस्थालाई दिने निर्णय गरिसकेको छु। तर यो किताब पढेर समाजमा केही सकारात्मक परिवर्तन हुन सक्यो भने मलाई सबैभन्दा बढी सन्तुष्टि हुनेछ।

पछिल्लो समय सीईओबाट रिटायर भएपछि बैंकको बोर्डमा जाने, अध्यक्ष हुने प्रवृत्ति देखिन्छ। तपाईंले सल्लाहकारको भूमिका भनेको पनि त्यस्तै होइन नि?

भविष्यमा बोर्डमा जानेबारेमा अहिले पूरै इन्कार त गर्दिनँ तर अहिले तत्कालै बोर्डको सदस्य हुने र अध्यक्ष हुने भन्ने सोचेको छैन। अहिले भनेको सामान्य सल्लाहकारको भूमिकामा मात्र गर्छु। ता कि बढी समय आफैँलाई दिन सकियोस्। किन भने मलाई किताब पढ्न रहर लाग्छ। किताब पढ्न बस्यो त्यस्तोमा अफिसको कामको सन्दर्भमा फोन आउँछ। त्यस्तोमा किताब छाडेर फोनमा जोड दिनुपर्छ किन भने त्यो त दायित्व हो नि। विदेश गएर पनि विभिन्न माध्यमबाट फोन आइहाल्छ। काम त पहिलो प्राथमकिता हो। त्यस्तोमा एउटा किताब पनि पूरा गर्न सकिँदैन। रहरै लागेको छ भने जसरी पनि सिध्याइन्छ होला। नत्र सकिँदैन। आफूले चाहेका काम गर्न सकिँदैन। त्यसैले ३४ वर्ष खटियो ८ वर्ष त कार्यकारी प्रमुख नै भइयो बैंकको बिहानदेखि बेलुकासम्म काम त गरेकै हो। एउटा कान्छो संस्थालाई हामीले राम्रो संस्था बनायौँ। फेरि यो काम एउटा मान्छेबाट हुने होइन। जस्तो भारतको क्रिकेट टीममा पहिले सचिन तेन्दुलकरले शतक हान्थ्यो तर भारतले हार्थ्यो धेरैँ। जितका लागि टीम नै राम्रो चाहिन्छ। त्यस्तै हाम्रो सफलता पनि टीमबाट हो। तर लिडरको दायित्व भनेको उदाहरणीय हुने हो, नेतृत्व गर्ने हो। त्यो भूमिका मैले राम्रै निभाए हुँला। त्यो अरुले नै मूल्यांकन गर्ने विषय भयो।

पछिल्लो समय समग्रमा बैंकहरूको रिटर्न इन इक्विटी (आरओई) घटेको छ। तर यहीबीचमा सानिमा बैंकले भने उदाहरणीय रूपमा वृद्धि गरेको छ। अरु क्षेत्रमा पनि सानिमाले राम्रो गरेको कुरा किताबमा उल्लेख छ। यो कुरा कसरी सम्भव हुने रहेछ?

यो समग्र प्रक्रियामा धेरै खुड्किला छन्। त्यसको ब्याख्या किताबमा छ। टीममा कम्पनीप्रति स्वामित्वभाव सिर्जना गराएर काम गरियो भने त्यो सम्भव हुन्छ। हामी जुन टिमवर्कमा केन्द्रित भयौँ। कर्मचारीलाई सशक्त बनायौं। आर्थिकदेखि अख्तियारीसम्मका कुरामा सशक्तीकरण गर्यौं। समूहलाई बलियो बनाउने काममै हाम्रो जोड रह्यो। साना ऋणमा कसरी केन्द्रित भयौं। व्यक्तिगत तथा साना निक्षेपमा प्राथमिकीकरण जस्ता कुरामा हामीले काम गर्र्यौं।

एउटा सीईओ जति महत्वपूर्ण छ, मेसेन्जर पनि उत्तिकै महत्वपूर्ण छ भन्ने कुरा स्थापित गर्यौं। जसले गर्दा साथीहरूले नयाँ नयाँ काम गर्न सक्ने हुनुभयो। ग्राहकलाई राम्रो सेवा दिनुभयो। कर्मचारीको परिचालनमा हामीले जुन नयाँ काम गर्यौँ त्यसको राम्रो प्रतिफल देखियो।

साउन महिनामा सानिमा बैंकका कर्मचारीको वार्षिक मूल्यांकन र बढुवा पूरा हुन्छ। कर्मचारीको पारिश्रमिक कार्यसम्पादनसँग जोडिएको छ। राम्रो गर्नेको पारिश्रमिक धेरै हुन्छ। मुख्य कुरा यही हो।

कर्मचारीले पाउने लाभ (रिटर्न अफ स्टाफ) पनि तपाईंको कार्यकालमा दोब्बर भएको छ। कर्मचारीमा हुने खर्च पनि कम्पनीको ठूलो ओभरहेड खर्च हो। त्यही खर्च बढाउँदा पनि रिटर्न पनि बढ्दै जाने हुने रहेछ हैन त?

नबिल बैंकमा सीईओ डीसी खन्ना गएपछि शोभनदेव पन्त निमित्त सिइओ भएर आउनुभयो। त्यसबेला केही बैंकको तुलनामा नबिलमा म्यानेजरको तलब न्यून थियो। जब म्यानेजरको तलब उहाँले बढाउनुभयो, त्यसपछि नबिल बैंक नाफामा पनि नम्बर एक भयो। तलब बढेपछि स्टान्डर्ड चार्टर्डसँगको दूरी साँघुरिँदै गयो। मान्छेले काम गर्ने हो। मान्छेलाई उत्प्रेरित गर्नुपर्छ। उत्प्रेरणाको एकमात्र स्रोत तलब र पैसा मात्र होइन तर मुख्य कुरा त्यो पनि हो। जब मान्छेलाई खान लगाउन पुग्दैन पैसाको कुरा हो पुगेपछि अरु कारण खोज्छ। त्यसपछि काम गर्ने वातावरण खोज्छ। जहाँ कर्मचारीमा लगानी गरिन्छ त्यो लगानी हो खर्च होइन। त्यो मान्छेलाई पैसा दिउँ र मोटिभेट गरौं र त्यसबाट परिणाम ल्याउन सकिन्छ भनेर मैले नबिलमा सिकेको थिएँ। त्यही कुरा यहाँ लागू गरेँ।

आठ वर्षको बीचमा बैंकिङ क्षेत्रमा ४९ प्रतिशतले तलब बढेको देखिन्छ। तर सानिमामा १०८ प्रतिशतले बढेको छ। सेयरधनीलाई दिने प्रतिफलदर आरओई पनि अरु बैंकको १० प्रतिशत बिन्दूले घटेको बेलामा ३.९९ प्रतिशत बिन्दूले बढ्यो। कर्मचारीलाई बढी तलब दिएर प्रतिफलदर त घट्दो रहेनछ। कर्मचारीले मेहनत गरेकै आधारमा शेयरधनीले प्रतिफल पाउने हो। यो कुरा मैले नबिल बैंकमा सिकेको थिएँ। त्यसैले सानिमा बैंकमा गएर पनि बोर्डमा कन्भिन्स गरेर कार्यान्वयन गरियो। त्यसैका कारणले गर्दा हामी रिटर्न अन इक्विटीमा एक नम्बरमै पुग्यौँ। तथ्यांकमा हामी दुई नम्बरमा थियौँ तर नियामकको नियम पारिपालनाका आधारमा हेर्दा हामी एक नम्बर नै हौं।

अहिले सानिमा बैंक प्रतिकर्मचारी आम्दानीमा सानिमा बैंक १९ बाट नौ नम्बरमा पुग्न सफल भयो। सम्भव त हुँदो रहेछ। त्यस कारणले हाम्रो नीति नै के हो भने सबै स्टेकहोल्डरलाई समेटेर लिँदा मात्र संस्थाको उन्नति हुँदोरहेछ। हाम्रो नीति भनेको सेयर होल्डरलाई पनि दिने र कर्मचारीलाई पनि दिने हो। तर यी दुबैले त्यतिबेला मात्र पाउँछन् जतिबेला ग्राहलाई राम्रोसेवा दिएर खुसी पार्छन्। हामीले साना निक्षेपकर्तालाई यति खुसी पार्यौं। उहाँहरूलाई राम्रो ब्याज दियौं त्यसैले त उहाँहरू आउनुभयो।

सानिमा बैंक शाखा संख्याका हिसाबले निकै पछाडि छ। तर प्रतिफलदर उच्च छ। ब्यापार बढाउन शाखा संख्या बढाउनुपर्छ भन्ने मान्यता छ। तर त्यसमा पनि धेरै शाखा भएका बैंकको तुलनामा थोरै हुनेमध्येको एक सानिमको प्रतिफल त धेरै राम्रो देखियो नि?

शाखा धेरै हुँदैमा व्यापार आउने होइन। कुन ठाउँमा शाखा छ भन्ने कुरामा त्यो निर्भर हुन्छ। सानिमाको रणनीति नै के हो भने राष्ट्र बैंकले भनेको ठाउँमा भने जसरी पनि खोल्ने, थप खोल्दा चाहिँ ब्यापारको सम्भावना भएको ठाउँमा नछाड्ने नहुने ठाउँमा प्रतिस्पर्धा गरेर नजाने। पछिल्लो समय राष्ट्र बैंकले १७-१८ ठाउँमा खोल्न भनेको थियो त्यो हामीले सन् २०१८ को जुलाइभित्रै खोलेका थियौं। तर, आफैँले शाखा विस्तार गर्दा चाहिँ जहाँ व्यवसाय विस्तारको सम्भावना हुन्छ त्यहाँ जाने रणनीति लियौं। अन्तिम तेस्रो न्यून शाखा भएका हौं हामी त्यो हुँदा पनि हाम्रो ब्यापार राम्रो छ।

सरकारी सेवाबाट करियर सुरु गरेर लामो समय नबिल बैंकमा गर्नुभयो। देशकै ठूलो नबिल छाडेर सबैभन्दा नयाँ सानिमा बैंक जाँदाको अनुभव के थियो? त्यतिबेला तपाईंले के सोचेर त्यो निर्णय गर्नुभयो?

मैले नेपाल बैंकर्स संघमा फाइनान्स कन्भेनर भएर काम गरेको थिएँ। त्यतिबेला मलाई नेपालका कुन सीईओको क्षमता कति छ भन्ने थाहा थियो। म आफैँ पनि सीएफओ भएर काम गरिसकेको थिएँ। कति सीईओसँग त बैंकमै काम गरियो। त्यसैले म सीईओ चालउन सक्छु भन्ने विश्वास थियो। टिम राम्रो भयो भने गर्न सकिन्छ भन्ने लाग्थ्यो। तर नबिल छाडेर सानिमा जाँदा कतिले त मलाई बौलायो भने। किनभने नबिल त्यतिबेला पनि एक नम्बर बैंक थियो। फेरि त्यसमा मभन्दा माथिल्लो पदमा त दुईजना मात्र हुनुहुन्थ्यो। नबिलमा सातवटा बढुवा कुनै अवरोध बिनाका थिए। मेरो करियर ग्रोथ एकदम राम्रो थियो। त्यहीँ सिईओ हुने अवसर पनि आउन सक्थ्यो। तर मलाई टिम राम्रो भएमा नयाँ ठाउँमा पनि काम गर्न सकिन्छ एउटा विश्वास थियो। अर्को अलि चाँडै रिटायर हुने आशा पनि थियो। नबिलमै भएको भए सीईओ हुने अवसर अलि ढिला आउँथ्यो। नआउन पनि सक्थ्यो।

तर, मलाई सानिमामा आएपछि टिम बनाउन साह्रै गाह्रो भयो। जसलाई अप्रोच गरे पनि आउन नमान्ने अवस्था आयो। मैले चिनेका साथीहरू स्वाभाविक रूपमा धेरै नबिलकै हुने भए। त्यतिबेला नबिल र सानिमाको तुलनै हुँदैनथियो। चालू निक्षेपमा नबिल १५ गुणा ठूलो थियो। बचत निक्षेपमा ४४१ प्रतिशतको अन्तर थियो। सञ्चालन नाफामा ५७५ प्रतिशतको अन्तर थियो। नबिलका साथीहरू त सानिमा आउन मान्ने त कुरै थिएन। मैले उहाँहरूलाई भन्थेँ कुनैबेला नबिलभन्दा नेपाल बैंक र वाणिज्य बैंक ठूला थिए नि। तर कन्भिन्स गर्नै गाह्रो भयो। केही साथीहरू जो कन्भिन्स हुनुभयो उहाँलाई पैसा र लेभल धेरै दिनुपर्ने भयो। तर राम्रो पक्ष के थियो भने सानिमामा केही साथीहरू पहिले नै राम्रो हुनुहुन्थ्यो। केही साथी नयाँ जानुभयो केही पहिल्यै हुनुहुन्थ्यो। त्यसबाट टिम बन्यो।

नबिल हुँदा फोन गर्नेबित्तिकै भेट दिने कस्टमरहरू सानिमामा गएपछि भेट नै नदिने अवस्था आयो। धेरैलाई त विकास बैंक भन्ने थियो कतिले त नाम पनि सुनेका थिएनन्। अनि हुँदाहुँदा नबिलका सामान्य तहका कर्मचारीले विदेशमा सहजै भिसा पाउने तर सानिमाका डेपुटी सीईओले पनि नपाउने अवस्था थियो। कति संघर्ष भयो होला त्यो समयमा। त्यसैले मैले भन्छु कि सफलताका लागि कुनै पनि छोटो बाटो (सर्टकट) छैन। सगरमाथा चढ्दा जसरी उचाई अनुकूल र एडप्सनका लागि भएपनि स्टेप वाइ स्टेप जानुपर्छ त्यस्तै हो सफलताको पनि कुनै छोटकरी बाटो छैन। धेरै दु:ख गर्नुपर्छ। नयाँ संस्थाका लागि त झनै संघर्ष हुन्छ।

हामीले धेरै मेहनत गर्यौं। त्यसैले त हामीले अविश्वसनीय परिणाम हात पार्यौं। एक वर्ष मात्र होइन रिटर्न अन इक्विटी र्यांकमा पाँच वर्षमै हामी टप फाइभमा पुग्यौं। त्यसपछिका लगातार हामीले सुधार गरेर गत वर्ष त एक नम्बरमै पुग्यौं।

सीईओहरूले टाइ लगाउनैपर्छ, मदिरा खानैपर्छ, गल्फ खेल्नैपर्छ भन्ने हुँदैन भन्ने कुरा मैले अपनाएँ। म त चिया कफी पनि खान्न। सिइओ गल्फ खेल्न जाने अनि कर्मचारीलाई काम गर भनेर हुँदैन उसले आफैँ काम गरेर उदाहरण दिनुपर्छ। सफलताका लागि मेहनतको बिकल्प छैन र यसको कुनै छोटकरी बाटो छैन। इमानदारी र कडा मेहनत गर्न सकिएन भने बजारमा तपाईलाई उछिन्न कयौं मान्छे तयार छन्।

राष्ट्र बैंकको नीति अनुसार मर्जर निकै चल्तीको विषय बन्यो तर सानिमाले भने यसमा खासै चासो दिएन। सानिमा बैंकको रणनीति त्यसमा के हो?

केका लागि मर्ज गर्ने? उद्देश्य के हो? २ प्लस २ गर्दा ५ हुनुपर्ने होला नि। सकेसम्म २२ होस भन्ने नै हो। मर्ज गरेको संस्था ग्लोबल आईएमई बैंकको केस नै मैले किताबमा लेखेको छु। ग्लोबल आईएमई बिगर भयो कि बेटर भयो भनेर लेखेको छु। बिगर हुने मात्र होइन बिगर र बेटर पनि हुने हो उद्देश्य हो राष्ट्र बैंकको पनि। सबैलाई फाइदा हुने हो। सानिमा बैंकले सेयर होल्डरदेखि कर्मचारीसम्मलाई राम्रो रिटर्न दिइरहेको छ। साना ग्राहकलाई आकर्षित गर्न सकेको छ। राष्ट्र बैंकका निर्देशन परिपालनामा उत्कृष्ट पाँच बैंकमा सानिमा पर्छ। सबैलाई अहिले नै खुसी पारिरहेका छौं। तर मर्ज भएर आएपछि कस्तो मान्छे आउने हो? मर्जरबाट बेटर बैंक बनाउने राष्ट्र बैंकको जुन उद्देश्य हो। राम्रा फूल त फुले भइगो नि। हामी बिगर आफैँ भइरहेका छौं। जस्तो करेन्ट डिपोजिटमा १४ नम्बरमा छौं। फिक्स्ड डिपोजिट आफैले बढाउन नचाहेको हो। भनेपछि १३/१४ नम्बरमा आफै छौं। निक्षेपको गुणस्तरमा राम्रो छौं। ऋणको गुणस्तर राम्रो छ। खराब ऋणको अनुपात सबैभन्दा न्यून भएका बैंकको रूपमा सुरुदेखि नै कायम छौं। ग्राहक सेगमेन्ट पनि राम्रो। राम्रो पार्टनर आएपछि जाने नभए नजाने भनेर अडिएको हो।

राष्ट्र बैंकले पनि पछिल्लो समय आएर चुक्तापुँजी २ बाट ८ अर्ब बनाउँदा कम्तिमा एउटा संस्था घटाउन भनेकाले हामीले एक जिल्ले बैंक बागमती डेभलपमेन्ट बैंकलाई लियौं। राष्ट्र बैंकको उद्देश्यलाई पनि सफल गर्यौं। अन्य संस्थासँग हडबडमा नजाने भन्ने नै हो। मर्जर भनेको बिबाह जस्तै हो हतारमा बिहे गर्ने फुर्सद(जिन्दगीभर) पछुताउने काम गर्नुहुन्न भनेर बसेका हौं। मर्जरमा नजाने नीति भने होइन।

तपाई नबिल बैंकको पनि वरिष्ठ व्यवस्थापक भएर लामो समय काम गर्नुभयो। सानिमाको सीईओ भएर काम गर्नुभयो। उच्च व्यवस्थापन र बोर्डबीच विवाद भएका घटना प्रशस्त हुन्छन्। किन त्यस्तो हुने रहेछ?

स्ट्यान्डर्ड चार्टर्ड र नबिलबीच प्रतिस्पर्धा हुन्थ्यो १ र २ नम्बरका लागि। कहिले नबिल त कहिले स्ट्यान्डर्ड चार्टर्ड बैंक हुन्थ्यो। तर अधिकांश समय स्ट्यान्डर्ड चार्टर्डले जितिरह्यो। एकैचोटी २००८/०९ मा जतिबेला म सीएफओ थिएँ नबिलले उछिन्यो। त्यसपछि २०१६/०१७ सम्म एकछत्र राज गर्यो सञ्चालन मुनाफामा। खुद नाफामा भने सरकारी बैंकले भने कहिलेकाहिँ जित्थे। २०१७/१८ मा आएर मात्र राष्ट्रिय वाणिज्यले सञ्चालन मुनाफामा जितेको हो।

खन्ना सरका पालामा सेयर हस्तान्तरणका कुरा भए। त्यसमा उहाँ सफल पनि हुनुभयो। त्यो बेला बैंकको प्रदर्शन स्ट्यान्डर्ड चार्टर्डसँगको खाडल विस्तार भयो। तर शोभनदेव पन्त निमित्त सीईओ भएर आएपछि (२००१ मा) झन्डै एक वर्ष खाडल साँघुरो बनाउने प्रयास गर्नुभयो। त्यसपछि मेहेता सर आएपछि त्यो निरन्तर भयो। अनिल शाह सर सीईओ भएपछि त ग्याप धेरै साँघुरो भएको थियो। त्यतिबेला स्ट्यान्डर्ड चार्टर्ड ३ प्रतिशतले मात्र अघि थियो। २००५ मा उहाँ सीईओ हुनुभयो। २००९ मा उहाँले छाड्नुभयो र त्यसकै जुलाइमा हामीले ५०/६० लाखले स्ट्यार्डर्ड चार्टर्डलाई नबिलले जितेको थियो।

बोर्डले जहिले पनि नाफा खोजिहाल्छ। नबिलले त पहिलेदेखि नै नाफा गरिरहेको थियो। त्यसैले प्रबर्द्धकसँग नाफाकै कारणले सम्भवत: कुनै पनि सीईओले छोड्नुपर्यो जस्तो लाग्दैन। खन्ना सर, मेहता सरले काम गर्नुभयो। अनिल शाह सरले पनि पहिलो कार्यकाल पूरा नै गर्नुभयो दोस्रो कार्यकालको बीचतिर उहाँले छाड्नुभयो। त्यसको कारण नाफा होइन । त्यसबारे उहाँलाई नै सोध्नुहोला। हाहा.... । त्यसपछि अनिल ज्ञवालीले पनि चार वर्ष काम गर्नुभयो। सशिन दाइले किन बीचमै छाड्नुभयो। त्यसबेला म नभएकाले थाहा भएन।

बोर्डले सँधैजसो लाभांशको अपेक्षा गर्छ। सीईओहरूलाई चाहिँ सञ्चालकलाई यिनीहरूलाई केही थाहा छैन भनेर हेप्न खोज्ने हुन्छ। विवादको कुरा यस्तै हुन्छ। अध्यक्ष र सीईओको बीचमा जति धेरै सम्वाद हुन्छ त्यति धेरै विवाद न्यून हुन्छ। म सानिमामा कुनै त्रैमासमा प्रदर्शन राम्रो भएन भने म बोर्डमा गएर इमानदारीपूर्वक भन्थें कि यो कारणले हुन सकेन भनेर। कमजोरी लुकाउन खोज्न हुँदैन। लुकाउन र ढाँट्न थालियो भने समस्या हुन्छ। सीईओ र अध्यक्षबीचमा सम्वाद नहुँदा बीचमै छाड्नुपर्नेसम्मको अवस्था आउँछ। ब्यापार झूर भएका बैंकमा सीईओहरू लामो समय टिकेका पनि हामीले देखेका छौँ नि त।

नबिल बैंकको लाभांशको विषयमा नियामकसँग विवाद थियो। तपाईंले पनि त्यहाँ काम गर्नुभएकाले के थियो त्यो?

म काम गर्दा त्यस्तो थिएन। म हुँदासम्म त राष्ट्र बैंकले लाभांस लिनका लागि ब्ल्यांकेट अनुमति दिएको थियो। बेलाबेलामा अख्तियारले दु:ख दिन्थ्यो। त्यस बाहेक अरु समस्या थिएन। अख्तियारले बेलाबेलामा प्रश्न सोध्ने काम गर्थ्यो।

निक्षेपको दर ११ प्रतिशतभन्दा माथि बनायौं भने उल्टो ऋणीहरूले ऋण तिर्न नसक्ने समस्या आउन सक्छ। यसले बैंकहरूमा खराब कर्जा उच्च हुने जोखिम हुन्छ।

नेपाल बैंकर्स संघले कार्टेलिङ गर्न किन पनि सक्दैन भने राष्ट्रबैंकको चाहना नहुने हो भने एनबीएको निर्णय बैंकहरूले मान्दा पनि मान्दैनन्।

किताबबाट तपाईले दिन खोज्नुभएको सन्देश चाहिँ के हो?

नेतृत्वमा इमानदार मान्छे भयो भने हिजोका दिनमा राम्रो काम नगरेको टिमले पनि राम्रो गर्नसक्छ। नेपालीहरू क्षमतावान छन् तर उनीहरूबाट कति काम लिने भन्ने कुरा मात्र हो। मलाई नेतृतवले हेर्छ है भन्ने पर्यो भने कर्मचारीले राम्रो काम गर्छ।

किताब पढे पनि नपढे पनि केही चिज सिकेर संस्था राम्रो बनाइदिए पनि खुसी हुने थिएँ। किनभने कान्छो वाणिज्य बैंक भएर पनि हामीले पूँजीमा प्रतिफलदरमा पहिलो हुन सफल भयौं। अरु बैंकले पनि मेहनत गरेका थिए र छन्। अरु त अझ १२/१४ घण्टा पनि काम गर्थे। अझ हामी बढीमा एक घण्टा थप काम गर्ने भनेका थियौँ। त्यतिमै हामीले यो नतीजा निकाल्न सफल भयौं।

नेपालमा त झन स्रोत साधनको कुनै कमी छैन। सानिमा बैंकले जे गर्यो अरुले पनि त्यस्तो गर्नसक्छन्। सीईओहरूले टाइ लगाउनैपर्छ, मदिरा खानैपर्छ, गल्फ खेल्नैपर्छ भन्ने हुँदैन भन्ने कुरा मैले अपनाएँ। म त चिया कफी पनि खान्न। सिइओ गल्फ खेल्न जाने अनि कर्मचारीलाई काम गर भनेर हुँदैन उसले आफैँ काम गरेर उदाहरण दिनुपर्छ। सफलताका लागि मेहनतको बिकल्प छैन र यसको कुनै छोटकरी बाटो छैन। इमानदारी र कडा मेहनत गर्न सकिएन भने बजारमा तपाईलाई उछिन्न कयौं मान्छे तयार छन्।

नियम पालनामा तपाईंको निकै जोड हुने गर्छ। तर धेरै बैंकले राष्ट्रबैंकको नियम पालनामा ठगिरहेको देखिन्छ। राष्ट्र बैंकले हेर्न नसकेर हो कि मिलेर गर्छन्?

अरुका बारेमा म कमेन्ट गर्न चाहन्न। म एनबीएको अध्यक्ष हुँदा कसैले बदमासी गर्यो भने यहाँ पनि कम्प्लेन गर्नुहोस् राष्ट्र बैंकमा पनि गर्नुहोस् भन्थेँ। नबिलमा हुँदा पनि कम्लायन्समा हामीले केही पनि कसर बाँकी राखेनौं। सानिमामा पनि त्यही काम गरियो। एनबीएको अध्यक्ष हुँदा मलाई त राष्ट्र बैंकको प्रवक्ताको आरोप लाग्थ्यो। नियम पालना गरेर नै उत्कृष्ट हुँदा मजा आउँछ। हैन भने फाउल गरेर गरेको गोल मानियो भने मजा आउँदैन नि। त्यसैले फेयर प्ले गर्नुपर्छ। सानिमा बैंकले फेयर प्लेबाट पनि राम्रो गरेको छ नि। उत्कृष्ट बन्न बदमासी नै गर्नुपर्छ भन्ने त होइन रहेछ नि त। नियम पालना गरेर पनि कमाउन सकिन्छ भन्ने उदाहरण त सानिमा बैंक नै छ नि।

अरुको विषयमा कमेन्ट नगरौं। तर म के भन्न चाहन्छु भने जब हामीले फाउल प्ले गर्छौं भने त्यो छोटो समयका लागि हो। बैंकिङ भनेको दीर्घकालीन हो। हामी नाफा गर्न बसेको हो तर ढाँटेर वा छलेर होइन। ग्राहकलाई प्रष्ट भनेरै शुल्क वा ब्याज लिनुपर्छ।

राष्ट्र बैंकले नै कतिपय बैंकको गल्तीमा आँखा चिम्लेको आरोप लाग्छ नि?

राष्ट्र बैंकमा गुनासो सुनुवाइ समिति छ। त्यहाँ सानिमाका गुनासो पनि कहिलेकाहीँ पुग्थे। राष्ट्रबैंकले भनेका विषयलाई तत्काल सम्बोधन गर्थ्यौं। मेरो अनुभवमा गुनासोको राष्ट्र बैंकले सम्बोधन गर्छ।

अर्को कुरा राष्ट्र बैंकले अनसाइट अनुगमन गर्छ। त्यसमा उसले केही पनि छोड्दैन। मेरो बिचारमा राष्ट्र बैंक नेपालको उत्कृष्ट नियामक हो। सुधार गर्नुपर्ने कुरा पनि होलान्। तर गुनासो पुगेपछि राष्ट्र बैंकले सम्बोधन नगरी छाड्दैन। महाप्रसाद सर गभर्नर भएको बेला उहाँको कानमा गुनासो पुगेपछि सम्बोधन नहुने भन्ने कुरा नै हुँदैन। उहाँ यसमा गम्भीर हुनुहुन्छ। राष्ट्र बैंको टिममा उत्कृष्ट छ। सरकारीमा बेस्ट ब्रेन राष्ट्र बैंकमै छन्। केही बैंकलाई कारबाही पनि भएको छ।

तपाईं आफैं दुई कार्यकाल एउटै बैंकमा सीईओ भएर बिदा हुनुभयो। संस्थागत स्थायित्व संस्थाको प्रगतिका लागि कति महत्वपूर्ण रहेछ?

निश्चित समय नेतृत्वको निरन्तरता वा स्थायित्वले धेरै फरक पार्छ। एउटै व्यक्तिको लामो समयको निरन्तरता सधैं राम्रो नहुन सक्छ। आठ वर्षसम्म एउटा सीईओ भएको संस्था र १६ वर्षसम्म एउटै सीईओ भएको संस्था हेर्दा पनि थाहा हुन्छ। अमेरिकामा त्यसै त्यो प्रणाली बनाएको होइन होलाः दुई कार्यकाल ८ वर्ष। नेपालमा पनि बैंकमा यो नीति आउँदा सुरुमा कतिपयले विरोध गरेका थिए। तर मैले स्वागत गरेको थिएँ। राष्ट्र बैंकको नियम नै नभए पनि दुई टर्मभन्दा बढी सानिमा काम गर्दिनँ भनेर पहिलै भनेको थिएँ। म त्यहाँ जाँदा यो नियम थिएन। दुई कार्यकाल भनेको पर्याप्त हुन्छ राम्रो काम गर्नेका लागि। होइन भने जति कार्यकाल भएपनि पुग्दैन।

प्रचण्ड कति कार्यकालदेखि अध्यक्ष हुनुहुन्छ। प्रचण्ड, देउवा, केपी ओली र माधव नेपालसँग त्यत्रो अनुभव छ। देउवा ५१/५२ मै प्रधानमन्त्री हुनुभएको हो। उहाँहरूसँग यति धेरै अनुभव छ अब उहाँहरू सल्लाहकारको भूमिकामा बस्ने हो। कार्यकारी भूमिकामा युवा पुस्तालाई ल्याउनुपर्छ।

यहाँ लामो समय बैंकिङमा रहेर अहिले स्वतन्त्र हुनुहुन्छ। अहिले मौद्रिक नीतिको तयारी पनि छ। यही बेला विश्वव्यापी मूल्यवृद्धि आकाशिएको छ। अमेरिकादेखि युरोपसम्मका केन्द्रीय बैंकले पोलिसी दर बढाएका छन्। नेपालमा लामो समयदेखि मुल्यवृद्धि नियन्त्रणमै थियो। यही वर्ष बढ्न थाल्यो। यही बेला बजेट पनि विस्तारकारी ल्याइएको छ। यो अवस्थामा राष्ट्र बैंकले मौद्रिक नीति ल्याउँदा केके गर्नसक्छ?

अहिले ८ प्रतिशतको आर्थिक वृद्धिका लागि स्रोत व्यवस्थापन राष्ट्र बैंकले गर्नसक्छ जस्तो लाग्दैन। मैले विज्ञहरूसँग कुरा गर्दा १ प्रतिशतको आर्थिक वृद्धिका लागि निजी क्षेत्रमा तीनगुणा कर्जा जानुपर्छ। भनेको ८ प्रतिशतका लागि २४ प्रतिशत कर्जा निजी क्षेत्रमा जानुपर्छ। त्यो भनेको १२ खर्ब हो। यो कहाँबाट ल्याउने जबकि अहिले बीओपी घाटामा छ। विनिमय सञ्चति घटिरहेको छ। वित्तीय र मौद्रिक नीतिको समन्वय हुनुपर्ने हो। तर यो सहकार्य केकति भयो भन्ने कुरामा प्रश्न छ।

छिमेकमा श्रीलंका छ। त्यहाँ के भइरहेको छ भनेर हामीले हेरिरहेका छौं। दक्षिण एसियामा माल्दिभ्स छाड्ने हो भने श्रीलंका सबैभन्दा राम्रो अर्थतन्त्र हो। २/३ वर्षदेखि त्यहाँ समस्या थियो। दुईतीन वर्षअघिदेखि म जाँदा नै गाडीको आयातमा कडाइ भएको थियो। श्रीलंकाले बजारबाट पनि ऋण लिएको थियो। पूर्वाधारमा लगानी भएको थियो। हाम्रै पनि पोखराको विमानस्थलमा जुन लगानी भएको छ त्यसबाट लगानी उठ्छ त? यसको अर्थ चीनको पैसा नल्याउने भनेको होइन। त्यहाँ २.७ प्रतिशतमा ऋण लिएको हो। ब्याजदर महंगो नै होइन। किन भने अहिले नै बैंकहरूले ४ प्रतिशतमा ऋण लिएका छन्। तर परियोजना कुनमा लगानी गर्ने भन्ने कुरा मुख्य हो। लगानीको प्रतिफल कति हो? डलरमा ७ प्रतिशत प्रतिफल चाहिएला नि। श्रीलंका नहोस् भन्नका लागि ऋणको तुलना नभए पनि फरेक्सको रिजर्भ जसरी घटेको छ त्यो चिन्ताको विषय हो। आयात बढिरहेको छ। ब्यापार घाटा विस्तार भएको छ। बाहिर मूल्यवृद्धि भएको हामीले गर्ने आयात छ हिजो जति डलरमा त्यही सामान किन्न सक्दैनौं। आगामी मौद्रिक नीति भनेको सरकारलाई सहयोग त गर्ने तर कतिसम्म?

सरकारले पनि अब आयातमा आधारित राजस्वको स्रोतमा विचार गर्नुपर्छ। राजस्वका अरु स्रोत खोज्नुपर्छ। त्यसैले आयातलाई अलि कडाइ गर्नैपर्छ। किन भने हामीसँग ६ महिनाको सञ्चिति चाहिन्छ। तीन महिना भए पनि अरु देशमा राम्रो हो। किन भने धनीले पित्तल लगाए पनि सुन हुन्छ गरिबले सुन लगाए पनि पित्तल हुन्छ। हामी गरिब देश हौं। बैंकर साथीहरूले अहिले नै भन्न थालिसके। एलसी खोल्दा विदेशी बैंकले धरौटी माग्न थालिसके। सञ्चिति घट्दै छ भनेर विदेशीहरूले कडाइ गर्न थालेका छन्।

हिजोसम्म रेमिट्यान्स आउँथ्यो र आयातका लागि पर्याप्त थियो। तर अहिले अपार्याप्त हुन थाल्यो। मूल्यका कारणले पनि होला। माग नै बढेर पनि होला। राष्ट्र बैंकको मौद्रिक नीतिले मात्र यसलाई समाधान गर्दैन।

त्यसका लागि अन्य क्षेत्रमा पनि हेर्नुपर्छ। जस्तो हामीले अब नेपाल एयरलाइन्सको सदुपयोग गर्नुपर्छ। यसबाट विदेशी एयरलाइन्सले लिने लाभ जोगिन्छ। यसको व्यवस्थापनमा हेर्नुपर्छ। अर्को सिमेन्ट हो। यसमा ९० प्रतिशतसम्म स्वदेशी कच्चा पदार्थ उपयोग हुन्छ। यसलाई निर्यात गर्न प्रतिस्पर्धी बनाउनुपर्छ। यसका लागि उनीहरूलाई दिइने वर्किङ क्यापिटल ऋणको ब्याजमा सहुलियत दिन सकिन्छ। पुनर्कर्जा दिन सकि्छ। यस्ता उत्पादन र क्षेत्रमा प्रतिस्पर्धी हुनका लागि कर्जामा सहुलियत दिने कुरा हुनुपर्छ।

तर जुन चिज तस्करी हुनसक्छ त्यसको आयात रोक्न हुन्न कर बढाउनुपर्छ। मौद्रिक नीतिले गर्ने भनेको त आयात घटाउने तथा निर्यात बढाउने क्षेत्रमा सस्तो र सहुलियत कर्जा दिने व्यवस्था गर्नसक्छ। प्रोभिजिनिङ र जोखिम भारका माध्यमबाट यसले गर्नसक्छ। ब्याजदर हुनसक्छ जोखिम भार हुनस्छ। यसमा राष्ट्र बैंकले गर्न सक्छ।

हामी श्रीलंकाको तहमा पुग्ने सम्भावना छैन। किन भने हामीसँग १० खर्बको नियमित डलर स्रोत त छ। त्यसबाट अहिलेका न्यूनतम आवश्यकता पूरा गर्न सकिन्छ। अबको मौद्रिक नीतिले बजेटलाई त्यति धेरै सहयोग गर्न सक्दैन होला। तर बैंकिङ प्रणालीमा राष्ट्र बैंकले इन्धन बचाउनका लागि केही गर्न सक्छ। जस्तो बैंकको एउटा म्यानेजरले एउटा कार चढ्ने होइन कार पुलिङलाई प्रोत्साहन गर्न सक्छ। उ आफैँले पनि यसो गर्न सक्छ। पाँच जना मान्छे एउटा गाडीमा अट्नसक्छ। मोटरसाइकलमा दुईजना अट्नसक्छन्।

समग्रमा मौद्रिक नीति आयात प्रतिस्थापन गर्ने र निर्यात प्रोत्साहित गरी विदेशी मुद्राको सञ्चिति कम्तीमा ६ महिना कायम गर्ने दिशामा केन्द्रित हुनुपर्छ।

ब्याजदर केन्द्रीय बैंककै कार्यक्षेत्र भयो। अहिले संसारभर पोलिसी दर बढाएका छन्। नेपाल राष्ट्रबैंकले पनि ब्याजदर बढाउने उपकरणहरू प्रयोगको तयारी गरेके देखिन्छ नि?

हामीले अर्थशास्त्र पढ्दा ब्याजदर बढ्यो भने सामान महंगो हुन्छ र त्यसले गर्दा आयात पनि घटाउँछ भन्ने सिकेका हौं। तर के बिर्सन हुँदैन भने बीचमा ब्याजदर धेरै बढिसकेको छ। ६/७ प्रतिशत रहेको निक्षेपको ब्याज ११ प्रतिशत पुगेको छ। श्रीलंकाकै कुरा गर्दा पनि ब्याजदर धेरै बढेको थियो। तर त्यसले समस्या समाधान भएन।

बरु ब्याजदर धेरै बनायौं भने कृषिदेखि ऊर्जासम्मको ब्याज बढ्छ। उत्पादनमूलक क्षेत्रको दायित्व पनि सँगै बढ्छ। हाम्रो उद्देश्य त मूल्यवृद्धि र आयात कम होस् भन्ने त हो नि। यसका लागि अरु उपकरण पनि छन्। पहिलेपहिले कुनै अंगमा अप्रेसन गर्दा शरिर नै लाटो बनाउथ्यौं तर अहिले त्यही ठाउँमात्र लाटो बनाउने सकिन्छ। त्यसैले समस्या जहाँ छ त्यहीँ मात्रै सुधार गर्ने बाटो अपनाउनुपर्छ। आयात घटाउन करका दर बढाउन सकिन्छ।

अहिले फेरि प्रणालीमा पैसा धेरै भएर आयात बढ्ला भन्ने अवस्था पनि छैन। बैंकसँग ८८ प्रतिशतको सीडी रेसियो छ। यसमा कर बुझाएपछि त झन् साँघुरो हुन्छ। भनेपछि बैंकसँग थप कर्जा दिने क्षमता नै रहँदैन। त्यसैले ब्याजदर धेरै बढाउनुपर्ने देखिँदैन। ७ प्रतिशतको पोलिसी दर ९ प्रतिशत बनाउने कुरा होला त्यसले पनि कर्जाको ब्याज धेरै बढाउँदैन। अहिले नै बैंकहरूको आधारदर ३ प्रतिशत बढिसकेको छ। मुख्य कुरा निक्षेपको दर अहिले नै उच्च भएकाले त्यसैले इन्फ्लेसन नियन्त्रण गर्छ।

आयात हुनका लागि पैसा नभएको र नियन्त्रणका लागि कर परिचालन गर्न सकिने भएकाले निक्षेपको दर ११ प्रतिशतभन्दा माथि बनायौं भने उल्टो ऋणीहरूले ऋण तिर्न नसक्ने समस्या आउन सक्छ। यसले बैंकहरूमा खराब कर्जा उच्च हुने जोखिम हुन्छ। यसमा पब्लिकलाई पनि असर गर्छ।

नेपाल बैंकर्स संघले कार्टेलिङ गर्छ भन्ने आरोप छ। तपाई आफैं पनि अध्यक्ष हुनुभएकाले के त्यो आरोप सही हो?

बजारले नै ब्याजदर तय गर्नुपर्छ भन्नेमा हाम्रो फरक मत छैन। सिभिल बैंक र स्ट्यार्डर्ड चार्टर्ड बैंकको एउटै दर किन हुने? बैंकको वित्तीय क्षमताअनुसार हुनुपर्ने हो नि। त्यही अनुसार नै हामी चलेका थियौं। म अध्यक्ष हुनेबेलासम्म आफ्नै हिसाबले ब्याजदर तय भइरहेको थियो। म सदस्यको रूपमा सीईओको रूपमा पहिलेदेखि नै थिए।

तर, एनबिएले कार्टेल गर्यो भन्ने कुरामा म विश्वास गर्दिनँ। कार्टेलिङ आफ्नो फाइदाका लागि गरिन्छ। एनबीएले जे गरेको छ त्यसबाट उसलाई फाइदा छैन। जस्तो ओपेकले एउटा दर निर्धारण गर्छ र ट्रक व्यवसायीले त्यस्तै दर निर्धारण गर्दा उनीहरूलाई फाइदा हुन्छ। ब्याजदर निर्धारण गरेर बैंकलाई के फाइदा। किन भने स्प्रेडदर निश्चित छ। तल भए पनि त्यही हो माथि भएपनि त्यही ४.४ प्रतिशत हो। यदि त्यो ४.४ भन्दा माथि जान पाउने भए हुन्थ्यो। बरु एनबीएले त राष्ट्र बैंकबाट बेला बेलामा आएका सुझावका आधारमा मोरल सुयसन गर्ने हो। ब्याजदर धेरै भयो भने अर्थतन्त्रलाई असर गर्छ भनेर सुझाव आउँछन्। ब्याजदर धेरै नहोस् भनेर आइरहन्छ। त्यही आधारमा एनबिएले गर्ने हो। त्यसैले यो कार्टेलिङ होइन। आफ्नो फाइदा भन्दा पनि अर्थतन्त्रको लागत बढ्न नदिन नियामककै चासोमा यस्तो भएको हो। एनबीएले कार्टेलिङ गर्न किन पनि सक्दैन भने नियामकको चाहना छैन भन्ने छैन थाहा पाए भने बैंकहरूले यस्ता निर्णयहरू मान्लान् र?

.jpg)

.jpg)

.gif)

.gif)

.gif)

.gif)

.jpg)