काठमाडौं- ऋणकर्ताको ब्याज र किस्तासँगै कर्जा नवीकरण हुन छाडेपछि खराब कर्जा बढेको छ। वाणिज्य बैंक, विकास बैंक, फाइनान्स तथा लघुवित्त क्षेत्रमा खराब कर्जाको ग्राफ बढ्दो छ।

चालु आर्थिक वर्षको पछिल्लो ६ महिनाको वित्तीय विवरणअनुसार खराब कर्जा ११२.३१ प्रतिशतले वृद्धि भएको छ। यता अब आउने तेस्रो त्रैमासको विवरणमा झनै बढ्ने आँकलन गरिएको छ।

नेपाल राष्ट्र बैंकले असार मसान्तसम्म समग्रमा वित्तीय संस्थाहरुको खराब कर्जा ५ प्रतिशतसम्म पुग्ने आँकलनमा तयार रहन बैंकरहरुलाई आग्रह गरिसकेको छ।

वाणिज्य बैंकहरुको नाफासमेत खुम्चिएको छ। सात महिनामा वाणिज्य बैंकहरुको नाफा समेत खुम्चिँदो रहेको छ। वाणिज्य बैंकहरूले चालु आर्थिक वर्षको ७ महिना अर्थात माघसम्ममा ४१ अर्ब रुपैयाँभन्दा धेरै नाफा कमाएका छन्। गत आर्थिक वर्षको माघसम्ममा बैंकहरूको खुद नाफा ४० अर्ब २४ करोड रुपैयाँ रहेको थियो।

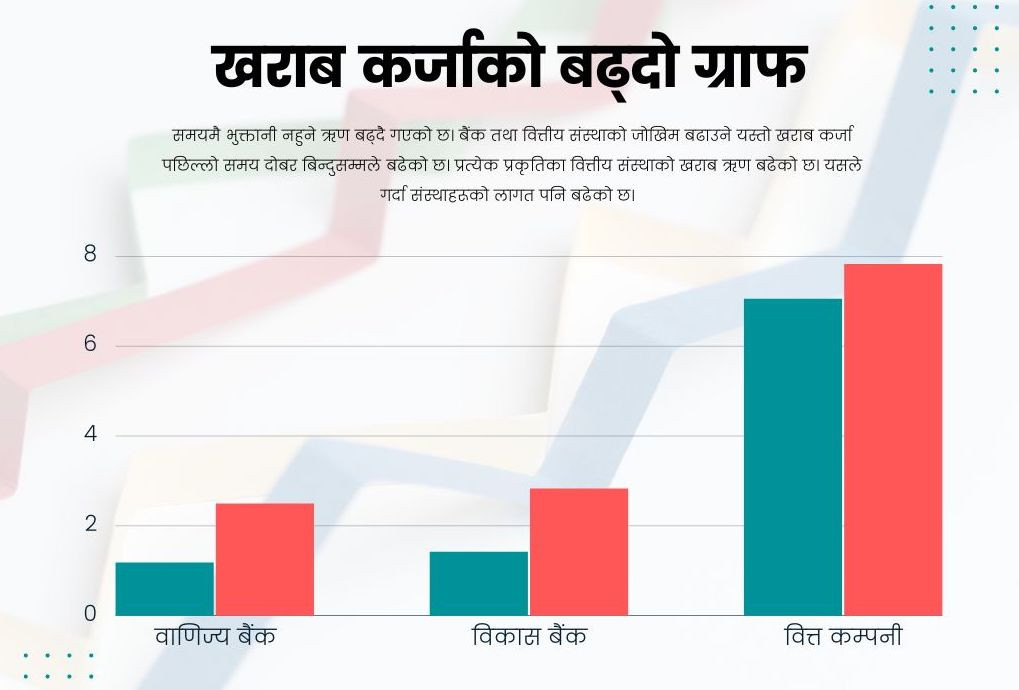

राष्ट्र बैंकका अनुसार २०७९ माघमा वाणिज्य बैंकहरुको २.४९ प्रतिशत, विकास बैंकहरुको २.८२ प्रतिशत र फाइनान्स कम्पनीहरुको ७.८२ प्रतिशत खराब कर्जा रहेको छ। जबकि, २०७८ माघमा वाणिज्य बैंकहरुको १.१८ प्रतिशत, विकास बैंकहरुको १.४२ प्रतिशत र फाइनान्स कम्पनीहरुको ७.०५ प्रतिशत खराब कर्जा रहेको थियो।

खराब कर्जा बढ्दा बैंकहरूले यसका लागि राखिने जोखिम प्रावधान बढ्छ र नाफामा असर पर्छ। यस्तो कर्जा पाँच प्रतिशत पुगेमा राष्ट्र बैंकले नै व्यवस्थापन सम्हालेर सुधारसमेत गर्ने गरेको छ।

बैंकहरुले पछिल्लो समय बढ्दो खराब कर्जाको त्रासले ऋण विस्तारमै कडाई गरिरहेका छन्। पछिल्लो समय वित्तीय संस्थाहरुको ऋण नतिर्ने अभियानै सुरु भएका कारण पनि वित्तीय संस्थाहरु त्रासमा छन्। जसका कारण निजी क्षेत्रलाई गतवर्षको सात महिनामा ५ खर्ब ३ अर्ब ९९ करोड कर्जा वृद्धि भएकोमा चालु वर्षको यो अवधीमा १ खर्ब ४८ अर्ब १२ करोड रुपैयाँ मात्रै कर्जा वृद्धि भएको छ। यहि तथ्यांकले पनि अर्थतन्त्र चलायमान नभएको देखिएको छ।

चालु आर्थिक वर्ष २०७९/८० को पहिलो सात महिनामा कुल आन्तरिक कर्जा ३.९ खुम्चिएको छ। अघिल्लो वर्षको सोही अवधिमा उक्त कर्जा ९.४ प्रतिशतले बढेको थियो।

राष्ट्र बैंकको तथ्यांकअनुसार निक्षेप ५४ अर्ब ८ अर्ब पुगेको छ भने सीडी रेसियो ८५.६३ प्रतिशतमा झरेको छ। यता ऋण लगानी ४८ खर्ब ४२ अर्ब रुपैयाँ पुगेको छ।

खराब कर्जा बढ्दै गएर जोखिम समेत बढेन अनुमान बैंकरहरुले समेत गरेका छन्। नेपाल बैंकर्स संघका अध्यक्ष तथा एनएमबी बैंकका प्रमुख कार्यकारी अधिकृत सुनिल के.सीले बैंकको कर्जाको ब्याजदर नतिर्ने भन्दै समूह बनाएर बैंकहरुलाई दबाब आउन थालेको बताए।

‘बैंकिङ भनेको विशुद्ध स्वचालित प्रणाली हो, यसमा हरेक विषय पारदर्शी, अनुमानयोग्य र अनुभवजन्य प्रचलनहरू हुन्छन,’ अध्यक्ष केसीले भने। यस्तो विषयलाई सडकमा लिएर जान नहुने समेत केसी बताउँछन्।

‘अहिले कालोसूचीमा पर्ने ऋणीको संख्या र लिलामी बढ्नु राम्रो पक्ष अवश्य पनि होइन, तर यसलाई जसरी ब्याजदर बढेका कारणले भयो भन्न खोजिएको छ त्यो सरासर गलत हो,’ अध्यक्ष केसीले भने।

१० बैंकको लेखा परिक्षण आइएमएफले गर्दै

नेपालको प्रणालीको लेखा परिक्षाणलाई अविश्वास गरेसँगै अन्तर्राष्ट्रिय मुद्रा कोष (आईएमएफ) ले १० ठूला वाणिज्य बैंकहरुको लेखा परीक्षण विदेशी फर्मबाट गराउन नेपाल राष्ट्र बैंकलाई दबाब दिँदै आएको छ।

नेपाली लेखापरीक्षक र नियामकप्रति मुद्रा कोषले अविश्वास गरेसँगै लेखा परिक्षणको दबाब दिएको हो। १० बैंकको लेखा परीक्षण गराइएन भने नेपालले पाउने अर्को किस्ता रोकिन्छ र मुद्रा कोष पनि नेपालबाट बाहिरिन्छ।

नेपाली बैंकहरुको अनुगमन तथा लेखापरीक्षण तीन वटा छुट्टाछुट्टै निकायबाट हुँदै आएको छ। पहिलो, सम्बन्धित बैंककै आन्तरिक लेखा परीक्षकले गर्छ, दोस्रो बाह्य लेखा परीक्षकले र तेस्रो, राष्ट्र बैंकले स्थलगत अनुगमन गरेर पनि गर्दै आएको छ।

कुनको कति?

गत आवको पुस मसान्तसम्म बैंकहरुको खराब कर्जा औषतमा १.०५ प्रतिशत बिन्दुमा रहेको थियो। चालु आवको सोही अवधिमा ११२.३१ प्रतिशतले बढेर औषतमा २.२४ प्रतिशतले बिन्दुमा रहेको छ। चालु आवको पुस मसान्तसम्ममा राष्ट्रिय वाणिज्य बैंकको खराब कर्जा ०.२७ प्रतिशत बिन्दुले घटेर २.७९ प्रतिशत रहेको छ। बाँकी सबै बैंकको खराब कर्जा बढेको छ। बैंकको खराब कर्जा २.४४ प्रतिशत बिन्दुले बढेर ४.५२ बिन्दुमा रहेको छ।

हिमालयन बैंक, नेपाल बैंक, नबिल बैंक, एनएमबि बैंक, सिभिल बैंक, सनराइज बैंक, सिटिजन्स बैंकको खराब कर्जा निकै बढी रहेको छ। तीन प्रतिशत भन्दा बढी खराब कर्जा हुने बैंकमा हिमालयन बैंकको ३.७७ प्रतिशत, नेपाल बैंकको ३.११ प्रतिशत, सनराइज बैंकको ३.३६ प्रतिशत, खराब कर्जा रहेको छ।

२ प्रतिशतभन्दा बढी खराब कर्जा हुने बैंकमा सिभिल बैंकको २.४१ प्रतिशत, ग्लोबल आइएमई बैंकको २.९२ प्रतिशत, प्राइम बैंक २.८१, सिद्धार्थ बैंकको २.८७ प्रतिशत, नबिल बैंकको २.९८ प्रतिशत, एनएमबि बैंकको २.२४ प्रतिशत, सिटिजन्स बैंकको २.९९ प्रतिशत र कृषि विकास बैंकको खराब कर्जा २.७९ प्रतिशत रहेको छ।

सबैभन्दा बढी खराब कर्जा हिमालयन बैंकको ०.७२ प्रतिशतबाट ३.०५ प्रतिशत बिन्दुले बढेर ३.७७ प्रतिशत रहेको छ। कृषि विकास बैंकको खराब कर्जा २.०८ प्रतिशतबाट २.४४ प्रतिशत बिन्दुले बढेर ४.५२ प्रतिशतमा पुगेको छ। यस्तै प्राइम बैंकको खराब कर्जा ०.७८ प्रतिशतबाट २.०३ प्रतिशत बिन्दुले बढेर २.८१ प्रतिशत पुगेको छ।

१ प्रतिशत भन्दा कम खराब कर्जा ५ वटा बैंकको मात्रै रहेको. छ। जसमा स्टयान्डर्ड चार्टर्ड बैंकको ०.७२, एभरेष्ट बैंकको ०.५५, एनआईसी एशिया बैंकको ०.६१, सानिमा बैंकका ०.७७, नेपाल एसबिआई ०.४७ प्रतिशत रहेको छ।

लघुवित्तको लफडाले झनै बढ्दो ग्राफ

लघुवित्तमा ऋण नतिर्ने अभियाननै चलेपछि लघुवित्त वित्तीय सस्थाहरूको निष्क्रिय कर्जाको अनुपात झनै बढेको छ । नेपाल राष्ट्र बैंकका अनुसार पुस मसान्तमा लघुवित्तको निष्क्रिय कर्जा ४.६८ प्रतिशत १८ अर्ब ३४ करोड पुगेको छ। गत असार मसान्तमा निष्क्रिय कर्जाको अनुपात २.५६ प्रतिशत रहेको थियो।

खुद्रा कर्जा प्रदायक लघुवित्त वित्तीय संस्थाहरूले प्रवाह गरेको कुल कर्जा तथा सापट रकम गत असारको तुलनामा ०.०८ प्रतिशतले घटेको छ। पुस मसान्तमा कर्जा प्रवाह तीन खर्ब ९१ अर्ब ४४ करोड पुगेको देखिन्छ। समीक्षा अवधिमा निष्क्रिय कर्जाको वृद्धिदर ८२.६२ प्रतिशत छ। जुन गत आर्थिक वर्षको सोही अवधिमा १७.०३ प्रतिशतले बढेकोे थियो।

खराब कर्जा बढ्दै जाँदा के हुन्छ?

आर्थिक वर्षको अन्त्यसम्म पनि सुधार नगरी खराब कर्जा ५ प्रतिशतबाट उकालो लाग्यो भने केन्द्रिय बैंकले हस्तक्षेप गर्नेछ।

खराब कर्जा बढेपछि सिधै नाफामा असर गर्नेछ। ग्राहकहरूलाई ऋण दिएका हुन्छन् र ऋणीले ऋण फिर्ता नगर्ने जोखिम पनि हुन्छ। जसको ऋण निष्क्रिय भएको भनिन्छ। जब बैंकले ऋणीकर्ताले भुक्तानी गर्न असम्भव छ भनेर वा ऋणीकर्ताले भुक्तानी गर्न ९० दिन ढिलो भएमा ऋण निष्क्रिय हुन्छ।

निष्क्रिय कर्जा (एनपीएल) ले बैंकहरूको आम्दानी घटाउँछ र घाटा निम्त्याउँछ, जसले तिनीहरूको सुदृढतामा असर गर्छ। उच्च स्तरको निष्क्रिय कर्जा भएका बैंकहरूले घरपरिवार र कम्पनीहरूलाई ऋण दिन असमर्थ छन्। यो समग्र अर्थतन्त्रका लागि हानिकारक हुने गर्दछ।

प्रत्येक बैंकले आफ्नो ऋणमा घाटाको लागि तयारी गर्दछन्। बैंकले क्रेडिट जोखिमलाई सुधार गर्न, बैंकले ऋणमा अपेक्षित भविष्यको नोक्सानको अनुमान गर्दछ र सम्बन्धित प्रोभिजन बुक गर्दछन्। प्रोभिजन बुक गर्नुको अर्थ बैंकले समय अगावै ऋणमा भएको नोक्सानीलाई पहिचान गर्दछन्। बैंकहरूले घाटाको सुधार गर्न अन्त्य गर्न आफ्नो पुँजी प्रयोग गर्दछन्। प्रोभिजन बुक गर्दा बैंकले घाटा लिन्छ र त्यसैले ग्राहकबाट संकलन गर्न नसक्ने रकमले आफ्नो पुँजी घटाउँछ।

बैंकहरूले पूर्ण मूल्यको लागि प्रोभिजन बुक गर्नुपर्दैन। किनभने उनीहरूले अझै पनि ग्राहकबाट केही भुक्तानीहरू प्राप्त गर्न सक्छन्। बैंकहरूले पनि सम्पत्ति बेचेर ऋण उठाउने गर्दछन्।

.jpg)

.gif)

.gif)

.gif)

.gif)

.jpg)